Kommentar 09.2022.

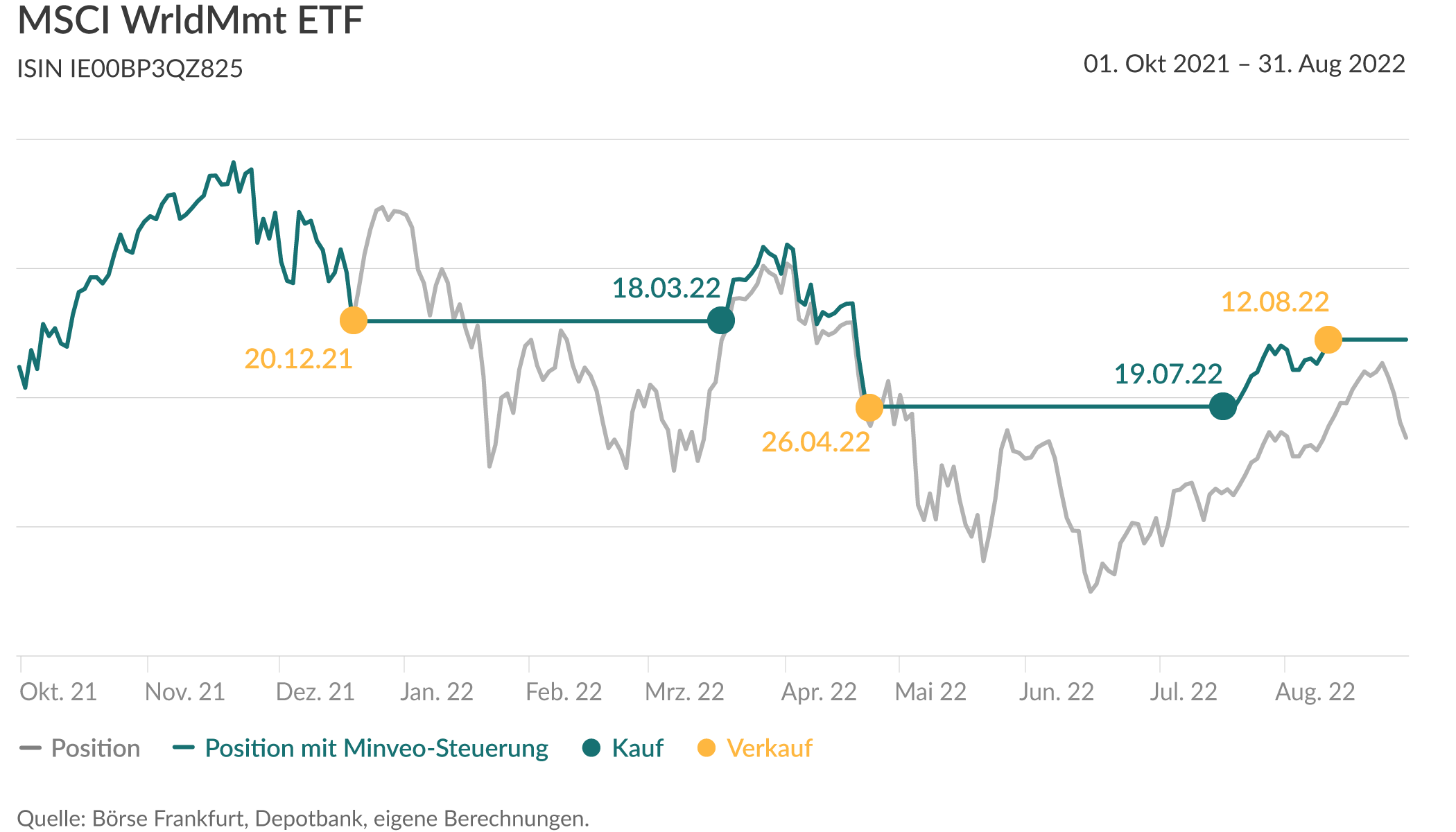

In der Juni-Erholung waren wir investiert, seit Mitte August haben wir wieder einige Positionen reduziert.

Derzeit sind wir insgesamt defensiver aufgestellt als noch im Juni. Am Beispiel des MSCI World Momentum ETF lässt sich der Marktverlauf in 2022 gut nachvollziehen: Sehr starke und schnelle Kursbewegungen mit einem insgesamt negativen Trend.

Im Juli hatten die Märkte einen positiven Lauf, der sich derzeit noch als stabil erweisen muss. Bemerkenswert: Die Aktienkurse sind gestiegen, obwohl die Fundamentaldaten wie BIP und Inflation das nicht widergespiegelt haben. Das deutet auf eine spekulative Rallye hin, welche sich in den starken Kursrücksetzern zuletzt bestätigt. Viele Faktoren, die den negativen Jahresverlauf zur Folge hatten, sind weiterhin vorhanden. Im Folgenden eine kurze Einschätzung zu den wichtigsten.

Energie.

Energie bleibt ein starker Preistreiber, insbesondere in Europa. Neben der Versorgung mit russischem Gas ist zuletzt die Funktion von Kraftwerken durch starke Trockenheit in mehreren europäischen Ländern eingeschränkt. Diese unklare Versorgungslage ist ebenfalls für die kommenden Monate zu erwarten und führt zu massiv steigenden Gas- und Strompreisen. Sie stellen Unternehmen und Bürger vor große Herausforderungen und sind gleichzeitig ein großer Unsicherheitsfaktor für die kommende Entwicklung.

Zinswende ja, doch wie stark?

Konjunktur- und Inflationsprognosen sind mit den Faktoren wie Energie- und Rohstoffpreisen, Lieferketten, zuletzt Omikron in China und zugleich Arbeitskräftemangel eine Herausforderung für Zentralbanken. Zinsschritte und deren Frequenz werden weiterhin kontrovers diskutiert, mit infolge starken und uneinheitlichen Kursbewegungen an den Märkten. Die sich abzeichnende deutliche Zinsanhebung der Zentralbanken wird aktuell sukzessive über fallende Aktienkurse eingepreist. Es ist noch nicht absehbar, wann die Talsohle erreicht ist und ob das Umfeld volatil bleibt.

Zentralbanken und Konjunktur.

Entgegen erster Markterwartungen eines sich entspannenden Zinsanstiegs Anfang August, hat US Notenbankchef Jerome Powell vergangenen Freitag einen harten Kampf gegen die Inflation mit neuen, deutlichen Zinsschritten angekündigt. Auch in der EZB werden Stimmen für weitere, deutliche Zinsschritte lauter. Die an die Ankündigung folgenden Verluste weltweiter Indizes deuten darauf hin, dass Marktteilnehmer teils auf falschem Fuss erwischt wurden. Von welcher Zinshöhe und welchem Ausmaß einer möglichen Rezession die Marktteilnehmer nun ausgehen ist eine Unbekannte.

Anleihenmarkt stabiler, aber nicht stabil genug.

Anleihen sind an das Zinsniveau der Zentralbanken gekoppelt und geraten bei Zinsanhebungen unter Druck. Aktuell ist unklar, wie weit Zentralbanken die Zinsen als Reaktion auf die anhaltend hohe Inflation weiter anheben werden und wie stark Anleihen dadurch noch Verluste erleiden können. Die sich dadurch ergebenden Risiken bleiben höher als mögliche Chancen eines Investments. Entsprechend sind wir bei Anleihen weiterhin nicht investiert und halten die Position in einem kurzlaufenden Geldmarkt-ETF gesichert.

Dollar-Euro-Kurs und Goldpreis.

Der starke Zinsanstieg der vergangenen Monate und die damit verbundene Dollar-Stärke hat den Goldpreis ausgebremst. Für europäische Anleger war dieser Effekt allerdings abgeschwächt, da Gold in Dollar gehandelt wird und dieser gegenüber dem Euro deutlich an Wert gewonnen hat. Vor dem Hintergrund der weiterhin hohen, multiplen Risiken sowie der wertsichernden Funktion von Gold ist unser Ausblick weiterhin positiv.

Insbesondere mit Blick auf den Herbst erwarten wir eine weiterhin dynamischen Lage. Das Zusammenwirken von Krieg, Inflation, Zentralbanken, Rohstoffversorgung, Lieferketten oder einer möglichen Covid-Herbstwelle bleibt eine Herausforderung. Wie gewohnt werten wir täglich sehr große Datenmengen für jede einzelne Position aus und werden gemäß der jeweiligen Datenlage auf die kommenden Entwicklungen dynamisch reagieren.